vol.9

女子大生のためのマネー講座

賢い女子のお金活用術

夫婦のお財布は別にするべき? 1つにするべき?

2018.03.12

前回(vol.8「“ちょっと華やかな披露宴”には、いくら必要?」)の記事では、挙式?披露宴に関するマネー事情をお伝えしました。

今回は、結婚後の家計管理がテーマです。家計管理のコツや夫婦で行う資産形成のポイントなどを、ファイナンシャルアドバイザーの石川福美さんにわかりやすく、教えてもらいました。

Q.結婚後も共働きするつもりですが、家計が成り立つか不安です。

A.お金の管理は何事も、逆算するのが大切。まずは、人生設計についてパートナーと話し合いましょう。

前回の挙式?披露宴の記事で、結婚後の「緊急予備資金」が必要だとお伝えしました。その際、予備資金額は、結婚後に子どもをすぐにもうけたいのか、3年後など時期を想定して子どもがほしいのか、生涯夫婦だけで生きていきたいのかで変わると説明しましたが、家計管理も同様に、人生設計で大幅に変わります。

結婚後、まずは夫婦で家族計画?人生設計について話し合いましょう。それが決まれば、子どもの教育費やマイホーム購入資金など、長期資金が算出できます。概算でも長期的な計画が立てられれば、不安は軽減するのではないでしょうか。

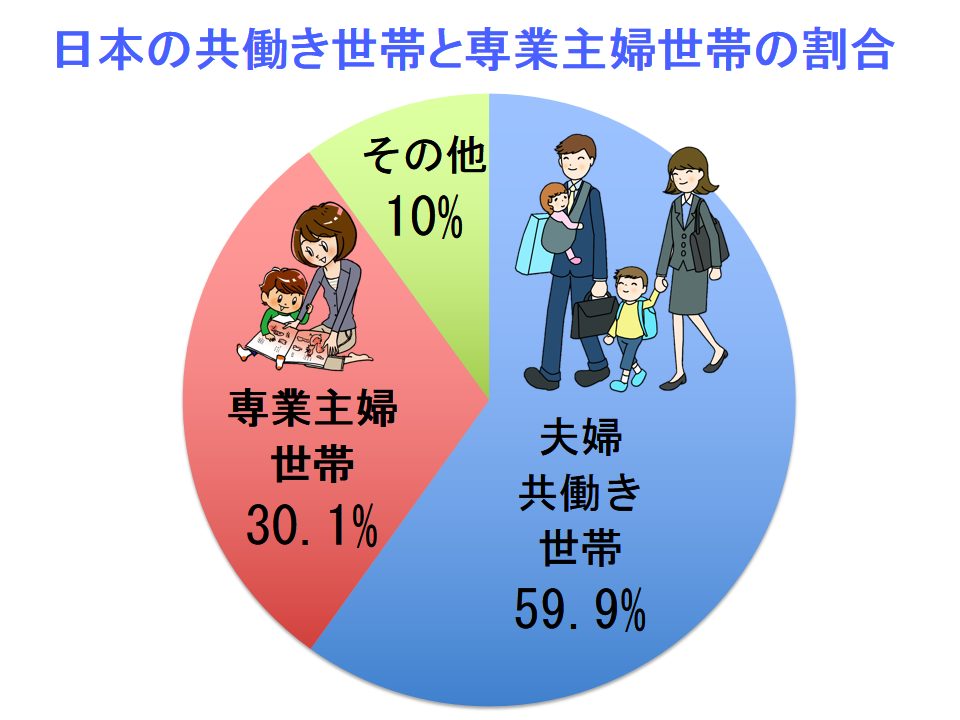

ちなみに、働く女性の37.0%、約4割が「今後もバリバリとキャリアを積んでいきたい」と回答しているアンケート調査(ソニー生命保険株式会社「女性の活躍に関する意識調査2017」より)があります。実際、共働き世帯が1129世帯に対して、専業主婦世帯は664世帯(2016年厚生労働省「厚生労働白書」、内閣府「男女共同参画白書」、総務省「労働力調査特別調査」、総務省「労働力調査(詳細集計)」より)と、共働き世帯が大幅に上回っています。

夫婦それぞれが職業を持つことで、“余暇”の充実度が増しますし、どんな状況にでも対応できる“世帯の地力”が養われるはずです。専業主婦になることももちろん一つの選択肢ですが、可能な範囲で夫婦どちらも働き続けられれば、利点は大きいと思いますよ。

Q.夫婦別口座で家計管理しようと思っていますが、最善策でしょうか?

A.夫婦の価値観次第ですが、資産運用の観点では、一口座で管理するのがベターです。

家計管理は、夫婦がやりやすい方法ですべきだと思います。最近は、夫婦別の口座を持ち、家賃や水道?高熱費、食費などは共有の銀行口座に入れ、残りは各人が自由に使うという管理方法も増えているそうです。

ですが、夫婦一緒に資産を形成していくという観点では、お互いの給与を一括で管理した方が、断然、増資は早まります。資産運用は分散投資することが重要ですが、例えば、100万円を10個の投資商品に割り当てれば、1商品につき10万円分しか運用できません。それが、資金が1000万円あれば、1商品につき100万円分を運用することが可能だからです。ただし、資産運用に対して夫婦の意見が合致していないと、ベストな方法は選べません。

1990年、銀行の定期預金の金利は6%(総務省統計局「預貯金及び定期預金の金利の推移」より)でした。銀行に100万円預けているだけで、1年で6万円の利子がついた時代です。現在20代の皆さんの親世代は、銀行預金だけで十分でしたが、ゼロ金利の現在は、銀行預金で資産を形成することは難しいと思います。

まずは、資産運用についてのリスクを、パートナーと一緒に学ぶことが大切。許容できる範囲を二人で見極めながら、積極的に資産運用していくことも、これからの時代の家計管理には必要なことかもしれません。

Q.出産を機に、一旦、専業主婦に。自分の生命保険を解約して、夫の生命保険を手厚くしようと思っています。

A.夫の勤務先の福利厚生制度を再確認しましょう。妻の方が、手厚い保障体制が必要な場合もあります。

収入の柱が夫である専業主婦世帯で、夫の死亡保険が手厚い高額の保険商品に入っている場合がありますが、本当に必要か慎重に検討すべきだと思います。

例えば、妻が35歳、子どもが5歳の時、会社員の夫が亡くなったと仮定しましょう。妻が85歳まで生存すると、厚生年金と国民年金を合わせて、総額7400万円ほど受け取れます(2018年時点)。また、会社によっては慶弔見舞い金制度もあるので、高額な生命保険が必要ない場合も…。

むしろ、専業主婦の妻が亡くなった場合、夫がシングルファザーになると大変です。国民年金からは遺族年金が出ないため、妻の役割を担うベビーシッター代や家事代行料などは、給与から出費せざるをえません。専業主婦の妻は生命保険が手薄になりがちですが、妻こそ死亡した時の保障体制をしっかり検討すべきだと思います。

共働き世帯でも専業主婦世帯でも、“これだけ入っているから大丈夫!”と、疑問を持たずに生命保険に加入している人が多いと感じます。お互いの会社の福利厚生制度や国民年金?厚生年金制度、市区町村の保障制度や健康保険組合の保障制度は、細部まで把握しておくのが賢明です。

不必要だった高額の生命保険料を見直すことができれば、家計管理の大きな武器になるかもしれませんよ。

お話を伺ったのはこの方!

トータルファイナンシャルアドバイザー

石川福美さん

高級フレンチレストラン勤務や派遣社員をへて、2014年に(株)クレア?ライフ?パートナーズへ入社。派遣社員時代に体調を崩して経済的に困窮した経験をもとに、お金や将来への漠然とした不安を取り除くためのアドバイスを行っている。「マイナビウーマン」や「All about」、「Oggi」などのメディアでの活躍も多数。https://crea-lp.com/planner

————次回は、出産?子育てについてのマネー事情をお伝えします。

おすすめ連載

一覧を見る